解密阳光私募操作痕迹

(联合电讯/北京)--金杉财富信息来源:三季度的A股市场持续下挫,公募基金、券商集合理财几近全军覆没。而作为高净值客户专属的阳光私募,三季度的业绩表现同样惨淡。难得的是,部分优秀的阳光私募还是在这样恶劣的市场环境脱颖而出,并且取得了不错的回报。随着上市公司三季报的公布完毕,阳光私募最新的操作痕迹也渐渐浮出水面。

三季度A股市场回顾

受持续的紧缩政策影响,国内流动性严重匮乏;加之欧美主权债务危机影响,经济增速下滑的阴霾笼罩全球。三季度金融市场出现了罕见的股市、债市“双杀”的局面。沪深300指数三季度跌幅达15.20%,投资者大多损失惨重。股票市场表现似乎对上市公司的三季报提前作出了反应,三季度上市公司利润增速明显放缓。从累计增速来看,全部A股利润增速由中报的23.8%回落至20.4%;从单季度来看,全部A股3季度单季利润增速由中报的22.7%下降至13.5%。

股市持续下挫,使得公募基金上演了一幕“全军覆没”的惨剧。三季度,指数型、股票型和混合型基金全线下跌,其中指数型和股票型基金净值分别下跌14.26%、11.34%;混合型基金由于平均股票仓位相对较低,净值下跌幅度相对较小,为9.75%。少数处于建仓期的新基金,由于仓位较轻,因而净值下跌相对较小。

阳光私募冰火两重天

素有高净值客户专属的阳光私募,三季度同样出现了大面积亏损,不过整体表现明显优于公募基金和大盘。根据金杉财富网数据统计,成立满3个月的非结构化阳光私募有763只,三季度的平均收益率为-7.54%,整体跑赢沪深300指数7.66%。三季度取得正收益率阳光私募有68只,仅占总数的8.91%,三季度阳光私募的整体表现十分惨淡。

不过依然有一些优秀私募在三季度弱势中,净值逆流而上。尤其是像刘明达、林园、曾军等一批老牌私募,在熊市中的操作更加老练。

值得注意的是,今年以来暂时位居榜首的呈瑞1期在三季度同样取得了4.13%的正收益率。而表现最差的高特佳添富单季亏损达30.02%,成了三季度最悲剧私募产品。三季度的私募界真可谓冰火两重天。那么三季度阳光私募是如何操作的呢?

私募持仓逐渐浮出水面

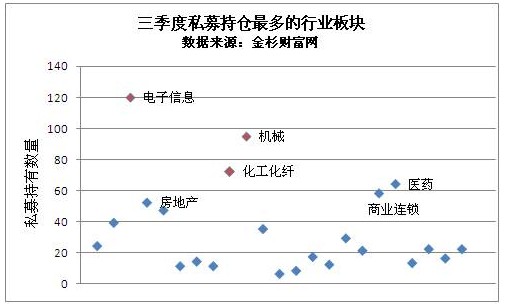

根据上市公司三季报,我们发现三季度阳光私募的持仓重点主要是在电子信息、机械、化工化纤三大行业,出现的阳光私募的数量分别为120只、95只和72只。值得注意的是,机械和化工化纤板块是今年上半年结构型行情中最为活跃的行业板块,显然不少私募四季依然看好这两大行业板块。而电子信息新进出现在私募持仓结构中的行业板块,在四季度能否有出色的表现呢?我们拭目以待。

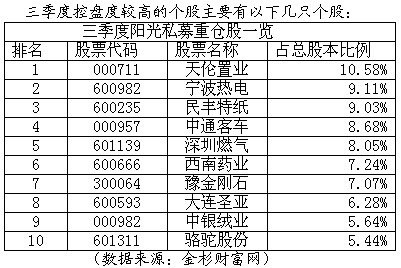

另据统计,三季度上市公司十大流通股股东中,出现阳光私募身影的股票共有501只。我们对三季度阳光私募持仓占总股本一项作出排名。我们发现,阳光私募对上市公司的控盘度整体不高。私募的操作风格与公募基金有同质化的趋向。

在三季度行情低迷之下,阳光私募抱团取暖的现象同样十分明显。这种“一荣俱荣,一损俱损”的投资心态在阳光私募和公募基金之间普遍蔓延。私募基金的管理人,不少出身券商、公募等,所以完全可以实现资源共享。集中持股可以最大限度的发挥调研资源,实现全系列最大化的超额收益。当然随之而来风险也是巨大的,弄不好会有全军覆灭的风险。

一般的,我们可以把私募抱团取暖的这种现象可以看作一把双刃剑,在上涨过程,股价往往会异常坚挺;而一旦走弱经常是出现快速跳水、机构争相出逃的现象。就在今年9月份的时候,基金重仓股一度也成了个股“跳水”表演的重灾区。那么,三季度阳光私募主要抱团哪些个股呢?

优秀私募的熊市操作策略

从今年排名靠前的阳光私募操作风格来看,我们发现在熊市中赚钱,主要是诀窍还是在于控制仓位和短线波段操作。我们发现,排名靠前的阳光私募很少出现在上市公司的前十大流通股股东名单之中。这也很直接的告诉我们,熊市中的左侧交易策略,讲究的是快进快出,另外大部分时间需要控制仓位,以降低系统性的风险。

今年私募冠军的两大有力争夺者:芮崑的呈瑞1期和曾军的金中和西鼎,今年前三季的操作风格亦是如此。不过,值得关注的是,进入10月份以来,金中和西鼎一改前期的操作风格,开始加重仓位,净值明显表现的上串下跳,其波动率明显飙升。

另外呈瑞1期也意外的出现在了一只股票的十大流通股股东名单当中。数据显示,呈瑞1期在三季度携手呈瑞2期,大举买入安利股份300218。其中呈瑞1期买了90.68万股,呈瑞2期买了152.19万股,分别占流通盘的3.43%和5.76%。而从呈瑞1期三季度以来的净值走势来看,显然与安利股份的股价走势有着重大的关联性。而近期芮崑也在公开场合表示看好后市。

从其他三季报内曝光的阳光私募中,我们可以明显感受到,今年不少私募基金的操作偏好还是次新股。这也是今年次新股相对比较活跃的重要原因。不少私募甚至抱团次新股,最为典型的案例就是今年上演“过山车”行情的骆驼股份。

结束语

展望四季度,国内外的宏观环境并没有一个明显的改善,但是中国特色的股市,素来有基本面越差,政策力度和资金面宽松程度也越大;基本面不差,反而政策面从紧不松口。所以对股市来讲,当下或许也是《易经》中的“否极泰来”的卦象。而从一些优秀私募基金的操作风格也出现了一丝变化,从前三季的防守策略,似乎出现了一些进攻痕迹。当然了,市场底未必是一撮而就的,更有可能是反复磨出来的。[金杉财富]